(blackred/ Getty Images)

(blackred/ Getty Images)

SÃO PAULO – Se a temporada do primeiro trimestre já sinalizou a importância da tecnologia nas empresas para lidar com os efeitos da pandemia de coronavírus, o segundo trimestre de 2020, que trouxe os efeitos maiores das medidas de isolamento social, mostrou como a adaptação das companhias foi crucial para lidar com os fechamentos de lojas físicas.

Neste sentido, as varejistas brasileiras que se voltaram ainda mais para o e-commerce durante a pandemia, na avaliação de analistas do setor, passaram no teste. Ainda que, à primeira vista, os números possam parecer ruins.

Tanto B2W (BTOW3) – controlada pela Lojas Americanas (LAME4) – a Via Varejo (VVAR3) e a última a reportar resultados dentre essas companhias, o Magazine Luiza (MGLU3), tiveram prejuízos recorrentes ou ajustados. No caso do Magalu, o prejuízo ajustado foi de R$ 62 milhões entre abril e junho (revertendo lucro líquido ajustado de R$ 85,2 milhões de igual período do ano passado), a B2W, ainda que tenha visto seu prejuízo cair 42%, teve prejuízo de R$ 75 milhões, enquanto a Via Varejo teve prejuízo recorrente de R$ 176 milhões (contando os R$ 241 milhões referentes a crédito fiscal extraordinário, o lucro seria de R$ 65 milhões).

PUBLICIDADE

Porém, um grande ponto de destaque ficou para a forte aceleração para o volume bruto de mercadorias (ou GMV, sigla para Gross Merchandise Volume), métrica para cálculo das vendas dentro das plataformas de e-commerce.

No caso do Magalu, no segundo trimestre, as vendas totais, incluindo lojas físicas, e-commerce tradicional (1P) e marketplace (3P) cresceram 49,1% para R$ 8,6 bilhões, reflexo do aumento de 181,9% no e-commerce total e queda de 45,1% nas lojas físicas (mesmo com apenas 36% das lojas abertas em média no trimestre, ressaltou a companhia em relatório de resultados).

Já a Via Varejo viu o e-commerce crescer 280% na base anual. Com isso, as vendas online da companhia alcançaram 70% do total (versus 18,5% no segundo trimestre de 2019), tendo compensado a queda do varejo físico.

Com um desempenho mais modesto, mas ainda bastante forte, o GMV da B2W atingiu R$ 6,7 bilhões no trimestre, um crescimento de 72% ao ano, em linha com a estimativa da XP Investimentos. “Entretanto, a receita reportada de R$ 2,4 bilhões veio 14% acima da nossa expectativa, tendo apresentado um crescimento de 65% na comparação anual. Isso foi explicado pela maior participação de vendas de estoque próprio (1P, de maior rentabilidade), que cresceram 62% na comparação anual (versus a estimativa da XP de alta de 36%)”, avalia o analista Pedro Fagundes.

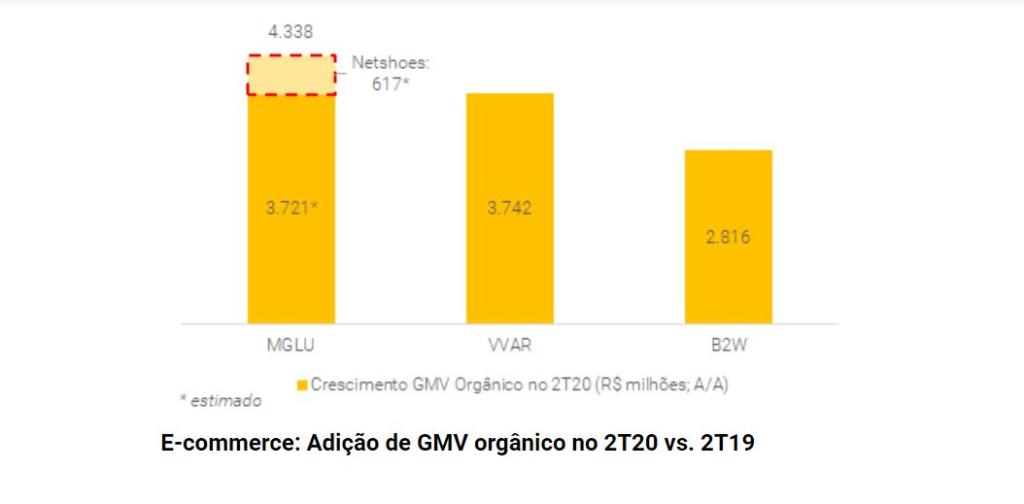

Neste cenário, o Magalu e a Via Varejo foram as companhias que mais adicionaram vendas online no segundo trimestre em relação ao mesmo período de 2019, em termos orgânicos. Ambas tiveram incremento de cerca de R$ 3,7 bilhões, enquanto a B2W adicionou R$ 2,8 bilhões, conforme aponta o gráfico abaixo, elaborado pela XP. Considerando a Netshoes, adquirida em 2019, o Magalu teve vendas superiores a R$ 4 bilhões.

PUBLICIDADE

Para o Itaú BBA, por sinal, o Magalu foi a companhia que se destacou entre as brasileiras, sendo capaz de entregar um crescimento de receita líquida (de 29,3%, a R$ 5,57 bilhões), apesar do fechamento de grande parte de suas lojas durante a maior parte do trimestre. Além disso, os dados iniciais de julho sugerem que o crescimento do e-commerce segue forte: a companhia iniciou o terceiro trimestre com sólido crescimento de 82% nas vendas totais em julho na base anual, impulsionadas pela retomada do crescimento de 10% em lojas físicas e 162% no e-commerce (já considerando a Netshoes na base de comparação).

“O canal online foi impulsionado pelas diversas iniciativas para fortalecer o ecossistema do Magalu. Dentre elas, destacamos (i) o aumento da base de usuários (27 milhões de usuários ativos mensais no aplicativo versus 21 milhões no primeiro trimestre), a (ii) maior presença em categorias de maior recorrência (mercado já é a maior categoria em número de pedidos) e (iii) a melhoria da infraestrutura logística (35% das entregas realizadas em até 24 horas)”, aponta a XP.

O Credit Suisse, por sua vez, aponta que a margem Ebitda (Ebitda/receita líquida) reduziu de 8,8% para 2,6% na comparação anual, mas apresentou melhora acentuada no trimestre – a margem do mês de junho ficou em 7,8%.

“Isso indica que as perspectivas para o terceiro trimestre são positivas e, provavelmente deve ser um trimestre memorável, com a receita crescendo em um ritmo forte, combinado com um nível de margem muito bom. Outro destaque positivo do trimestre foi a forte geração de caixa de R$ 2 bilhões”, afirmam os analistas do banco suíço.

Para a Via Varejo, a análise geral é de que a companhia conseguiu mostrar bons avanços em sua recuperação em diversas frentes, com destaque também para o progresso importante na digitalização da companhia. Apesar do forte aumento da participação do canal digital, que costuma apresentar margens mais baixas, saltou aos olhos dos analistas a melhora substancial de rentabilidade, com expansão de 3,4 ponto percentual da margem bruta na comparação anual.

“A melhora é fruto do rebalanceamento das condições comerciais da companhia, estoques renovados no período (a um câmbio mais baixo) e melhor gestão de categoria”, avalia Fagundes, da XP.

Ainda em destaque, está o número de usuários ativos (MAU) nos aplicativos da Casas Bahia e Pontofrio, que evoluiu de 1,5 milhão em junho de 2019 para 15 milhões ao final do segundo trimestre. A variedade de produtos também evoluiu de maneira importante no período – 4,2 milhões de número de itens (SKU, no jargão do varejo) no segundo trimestre versus 2,5 milhões no segundo trimestre de 2019, apesar de ainda limitado em relação aos principais concorrentes.

Por outro lado, há um ponto de atenção, destacado pela XP: a inadimplência. O saldo devedor acima de 90 dias atingiu 13,5% do total da carteira ao final do trimestre (versus 6,8% no primeiro trimestre), em parte impactado pelo fechamento temporário das lojas (impossibilitando pagamentos) e também pela desaceleração do crescimento da carteira. “O índice já mostrou uma melhora relevante no mês de julho (9,0%) e deve seguir a tendência de estabilização, conforme a operação de varejo físico volte à normalidade. Acreditamos que essa seja uma das principais áreas de atenção dos investidores”, avalia.

PUBLICIDADE

No caso da B2W, dois pontos foram apontados como os principais destaques positivos: o número de pedidos no segundo trimestre cresceu 95% na base anual, reflexo dos 5 milhões de novos clientes ativos (atualmente em 19 milhões) e da expansão do sortimento, com a adição de cerca de 28 milhões de novos itens nos últimos 12 meses. Já na questão logística, as entregas no mesmo dia realizadas pela plataforma LET’S totalizaram 30% do total. A companhia tem como objetivo atingir mais de 50% das entregas em até 24 horas até 2022.

A integração do canal de Lojas Americanas com o canal online da B2W acelerou no segundo trimestre, ressalta o Bradesco BBI, apontando que as iniciativas O2O (online-to-offline, ou a estratégia baseada em levar uma experiência de compras no mundo digital para físico) alcançaram 17% das vendas da loja física, já que as localizações das lojas de conveniência provaram ser populares durante os bloqueios.

“Ter itens essenciais e outros estoques localizados perto do consumidor provou ser um sucesso. Além disso, a capacidade de adaptar o estoque ficou clara com a queda de 52% no tráfego das lojas compensada por um aumento de 54% no ticket médio, uma vez que o tamanho das cestas aumentou como resultado dessa mudança no mix”, apontam os analistas do banco.

Assim, no geral, esse foi um resultado robusto e resiliente em circunstâncias difíceis, aponta o BBI: “o sortimento e a conveniência da rede de lojas Americanas têm se mostrado bem-sucedidos e têm sido aproveitados com sucesso para impulsionar o crescimento do comércio eletrônico, bem como das lojas”.

Conforme ressalta a XP, as vendas do Universo Americanas (faturamento combinado da Lojas Americanas e da B2W) apresentaram um aumento de 25% na comparação anual (versus alta de 17% entre janeiro e março).

O que esperar – e quais ações ainda estão atrativas

Cabe destacar que a força das companhias já é, em grande parte, precificada pelo mercado, com as ações do setor registrando as maiores altas do Ibovespa em 2020, sendo que o índice ainda registra baixa acumulada de 13,88%, considerando o fechamento do pregão da última segunda-feira.

Na mesma base de comparação, a B2W subiu 73,13%, Magazine Luiza viu seus papéis avançarem 71,17%, Via Varejo viu seus papéis subirem 57,03% enquanto que, um pouco mais para trás, Lojas Americanas tem alta de 27,83% dos seus ativos.

Assim, mais uma vez, os analistas de mercado questionam o quanto as ações do setor podem avançar na B3 – levando em conta ainda um cenário em que elas não param de surpreender.

PUBLICIDADE

Um caso notório é o do Magazine Luiza que, recorrentemente, é apontada como uma ação bastante cara, justificando a recomendação neutra de muitas casas de análise. Contudo, com um resultado que superou as expectativas já positivas do mercado, as ações da companhia chegaram a disparar mais de 8% no pregão desta terça-feira.

O BBI, com recomendação neutra para os ativos, destacou que o resultado da companhia reforçou a visão para os investidores de que o Magalu é um dos vencedores de longo prazo no e-commerce, o que pode suportar o atual patamar dos ativos.

O Credit Suisse, que também possui recomendação neutra para os ativos, foi na mesma linha, destacando em relatório que reforça a visão positiva para a companhia, considerando três fatores. São eles: (1) a penetração do e-commerce no Brasil, que permanece abaixo de todo o potencial e tem um longo caminho a percorrer, (2) o crescimento que deve ser suportado também por meio de aquisições, dada sua posição de caixa de R$ 7,5 bilhões e (3) por haver muitas iniciativas em andamento (como o Magalupay) que parecem encorajadoras e, eventualmente, destravarão mais valor para o ecossistema da empresa.

“Dados os fundamentos muito positivos, o valuation deve ficar como um fator secundário e o momento favorável para a companhia provavelmente vai ditar a performance do papel nos próximos meses”, afirmam os analistas do banco.

Sobre o ponto 2, uma indicação foi dada na teleconferência de resultados do Magalu, uma vez que Frederico Trajano, CEO, ressaltou que a varejista olha para o setor de alimentos para aquisições. “Mas olhamos muitas categorias no geral, até as tradicionais”, apontou. Ainda sobre aquisições, Trajano diz que espera elevar a participação da companhia na categoria de moda.

O executivo ainda ressaltou que a empresa deve ter melhora significativa das margens no terceiro trimestre frente a abril e junho. No entanto, apontou, deve haver queda frente ao desempenho de junho, uma vrz que a companhia vai investir em contratações para elevar nível de serviços.

A Eleven Financial, que possui recomendação de compra para os papéis com preço-alvo de R$ 107 (upside de 31% em relação ao fechamento de segunda), ainda ressalta: o aumento da eficiência de sua na malha logística foi importante para suportar o desempenho do trimestre – e será fundamental para garantir o sucesso daqui para frente. “A tendência para o terceiro trimestre é bastante animadora com ritmo de vendas acelerando tanto nas lojas físicas como no digital, reforçando sua estratégia multicanal”.

Na mesma linha, o Itaú BBA ainda reforça que, apesar da ação estar “cara”, os planos agressivos de crescimento do Magalu e a forte execução ainda pode implicar em revisões em alta de nossas estimativas, reforçando a visão positiva.

Já a XP Investimentos aponta que o forte crescimento orgânico apresentado em julho deva suportar a continuidade do ritmo de expansão acelerado na segunda metade do ano. Contudo, vê um potencial de valorização das ações relativamente limitado nos níveis atuais, com o papel negociando a um múltiplo de 2,6 vezes em relação às vendas totais (GMV) em 2021.

Dentro do setor, a recomendação é de compra para os papéis da Via Varejo e para Lojas Americanas, enquanto segue neutro em B2W, mesmas recomendações do BBI.

“Achamos que os investidores às vezes subestimaram a integração dos negócios da Americanas e da B2W, mas este trimestre provou que essas dúvidas estavam erradas e achamos que as duas empresas entram no segundo semestre com forte impulso. Continuamos a enxergar Lojas Americanas como uma ação atraente, dada sua exposição ao comércio eletrônico, por um lado, e suas características defensivas, por outro”, aponta o BBI. Já sobre B2W, os analistas do BBI apontaram que, apesar do aumento do GMV de R$ 2,8 bilhões forte, ele é o menor entre os grandes players do comércio eletrônico, o que reforça a recomendação neutra no momento.

Para a Via Varejo, o BBI ressalta que a companhia entra no segundo semestre do ano com forte impulso, o que deve ajudá-la a continuar a recuperar o terreno perdido para os concorrentes ao longo de

vários anos. No mesmo sentido, o Credit Suisse – ainda que pondere que a empresa terminou o trimestre com “menor poder de fogo” entre seus pares (e correndo contra o tempo para fechar a lacuna principalmente no negócio de venda online) – destaca que a base comparativa dos resultados é menor frente as outras companhias, além de estar colhendo os frutos das medidas tomadas pela nova equipe, que assumiu as operações um ano atrás.

“Reconhecemos que ainda há um longo caminho a percorrer, mas os fatores mencionados acima combinados com a avaliação de 0,7 vez o valor da empresa sobre o GMV esperado para 2021 (pelo menos 60% de desconto versus os pares) ainda nos deixam otimistas para o desempenho de curto a médio prazo da ação”, aponta o Credit.

Confira as recomendações dos analistas para as ações das companhias do setor, segundo compilação da Bloomberg:

| Empresa | Ticker | Recomendação de compra | Recomendação neutra | Recomendação de venda |

| Magazine Luiza | MGLU3 | 9 | 6 | 0 |

| Via Varejo | VVAR3 | 13 | 4 | 1 |

| B2W | BTOW3 | 0 | 8 | 0 |

| Lojas Americanas | LAME4 | 15 | 3 | 0 |

Curso gratuito do InfoMoney ensina como lucrar na Bolsa fazendo operações que podem durar poucos minutos ou até segundos: inscreva-se!