SÃO PAULO – A crise provocada pelo avanço do novo coronavírus e seus impactos econômicos deve fazer com que o Ibovespa registre sua pior semana desde outubro de 2008. O mergulho acumulado de cerca de 15% ligou o sinal de alerta entre os gestores sobre as estratégias a serem adotadas daqui para frente.

Um levantamento feito pela XP Investimentos mostra que boa parte dos gestores de recursos está optando por posições mais conservadoras em seus portfólios. Os resultados contemplam 33 gestores macro, 30 gestores de ações (long only e long biased) e 18 gestores de crédito.

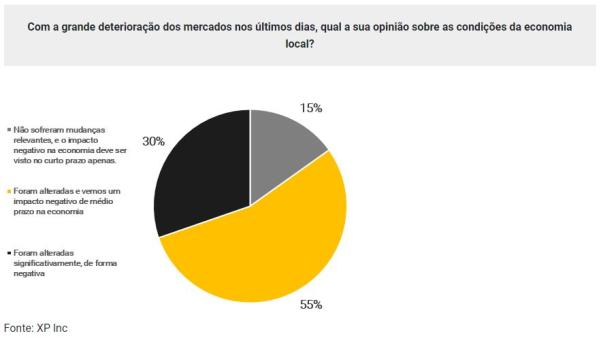

Considerando os que lidam com produtos multimercados, 55% dizem que suas avaliações sobre a economia foram alteradas em um tom mais negativo a médio prazo, enquanto 30% veem uma mudança ainda mais pessimista. Apenas 15% responderam que suas percepções não sofreram grandes modificações.

PUBLICIDADE

O quadro mostra uma piora nas leituras desde que a Organização Mundial da Saúde (OMS) decretou pandemia de coronavírus e autoridades mundo afora anunciaram uma série de medidas para conter e enfrentar os avanços da doença, além das preocupações geradas pela disputa entre Arábia Saudita e Rússia no mercado de petróleo.

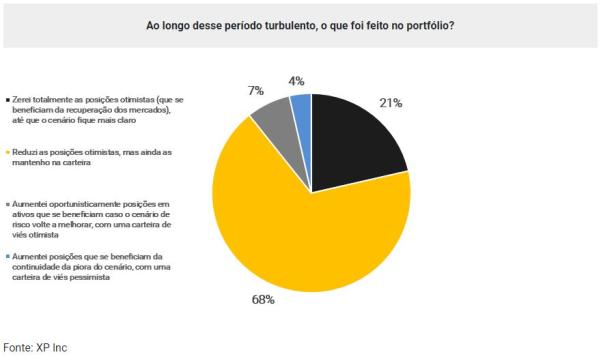

Diante deste cenário, o levantamento mostra que 89% dos gestores de fundos multimercados consultados reduziram ou zeraram totalmente suas posições otimistas, ao menos até que haja maior clareza no horizonte.

Apenas 7% dizem ter aumentado posições em ativos que se beneficiam com uma melhora na percepção de risco. Outros 4% elevaram exposição a ativos que se beneficiam de uma continuidade da onda de pânico dos mercados.

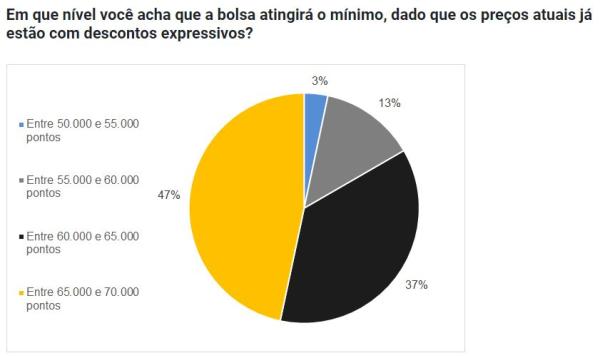

Já entre os gestores de ações, há uma maioria que acredita que a recuperação do Ibovespa para níveis pré-carnaval (115.000 pontos) poderá levar mais de um ano e boa parte das empresas sofrerá impactos significativos da crise em seus balanços [leia mais clicando aqui].

PUBLICIDADE

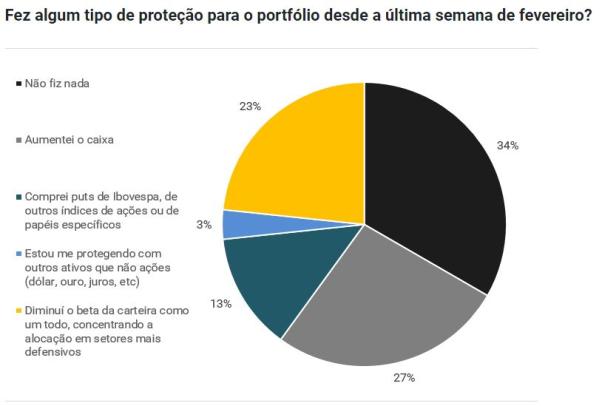

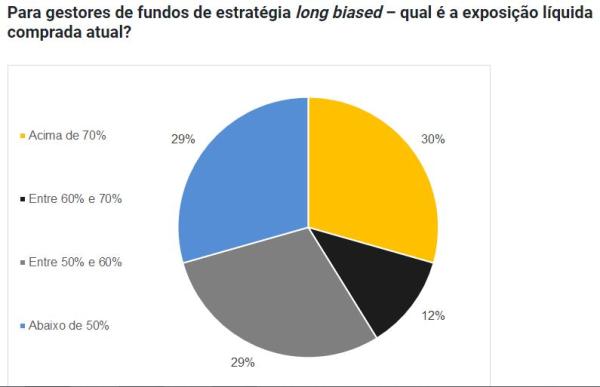

Neste grupo, também se observou uma diminuição de exposição a ativos de maior risco e uma posição mais cautelosa, sobretudo entre os gestores de fundos com estratégia long biased (que também permitem posições vendidas em ativos).

De acordo com o levantamento, 27% dos gestores optaram por aumentar o caixa de seus fundos, enquanto 23% dizem ter diminuído o beta da carteira, de modo a concentrar a alocação em setores mais defensivos. Outros 13% afirmam ter comprado puts (opções de venda) de Ibovespa e outros índices de ações ou papéis específicos.

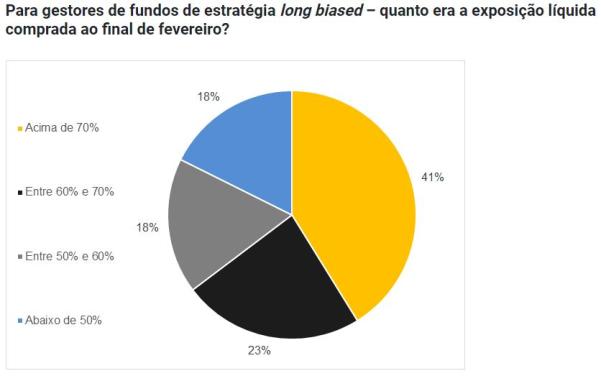

Ainda entre os gestores de fundos long biased, o percentual de gestores cujas carteiras tinham exposição líquida comprada superior a 70% caiu de 41% para 30% do final de fevereiro para cá. Já o grupo com exposição abaixo de 50% saltou de 18% para 29% no período.

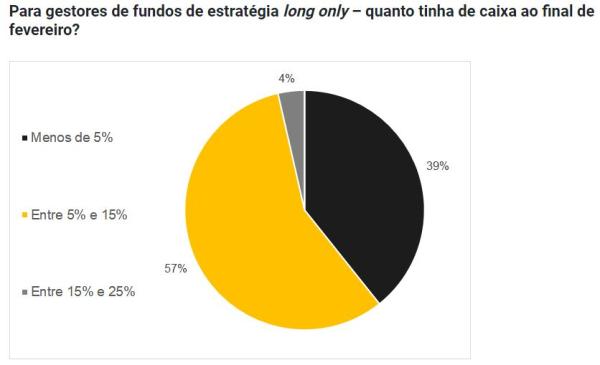

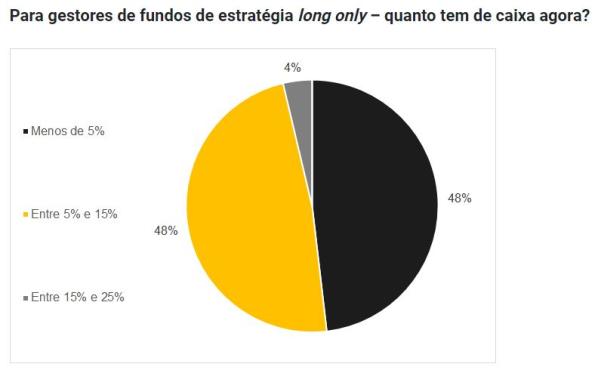

Por outro lado, entre os gestores de fundos long only (ou seja, que apenas permitem posição comprada nos ativos), a pesquisa mostrou que subiu de 39% para 48%, do fim de fevereiro para cá, o percentual dos que tinham menos de 5% de caixa.

Uma hipótese para isso pode ser a combinação da exclusividade de posições apenas compradas em ativos e a abertura de oportunidades em ativos defensivos que sofreram forte queda nos últimos dias.

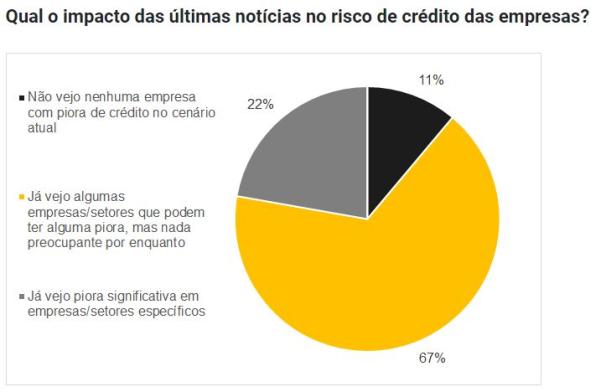

Do lado dos gestores de fundos de crédito privado, a percepção é que o cenário atual pode piorar o risco de crédito de algumas empresas, mas não deve preocupar do ponto de vista do risco.

Entre os 18 investidores deste grupo ouvidos pelo levantamento, apenas 11% veem piora significativa sobre empresas e setores específicos, ao passo que 22% não notaram nenhuma piora de cenário no nível empresarial.

Para a maior parte desses gestores, o cenário mais preocupante é no caso da liquidez do mercado secundário. Dos entrevistados, 61% observam uma diminuição moderada e aponta um princípio de preocupação. Outros 17% veem uma diminuição substancial. Apenas 22% dizem ter notado uma redução, mas não muito preocupante.

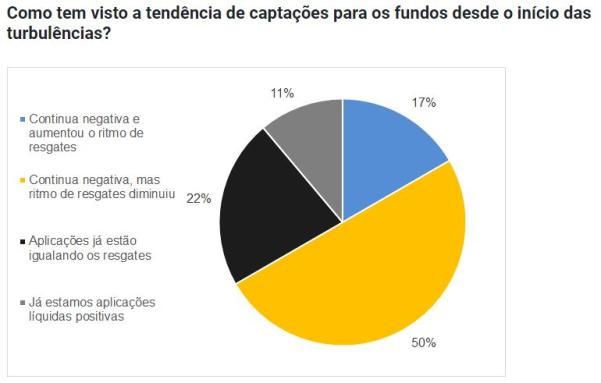

Após alguns meses de fluxos negativos para a classe, maioria dos gestores de fundos de crédito privado (50%) vê que o ritmo de resgates está diminuindo. Outros 33% veem aplicações igualando resgares ou saldo positivo do lado das aplicações, enquanto 17% falam em aumento no ritmo de regates.

Aproveite as oportunidades para fazer seu dinheiro render mais: abra uma conta na Clear com taxa ZERO para corretagem de ações!